李平 | 作者

1

过去三十年,中国家电领域诞生出了美的、格力、海尔、海信、TCL等一批世界级的企业。凭借本土化生产优势、渠道网络建设以及持续研发投入所带来的技术创新能力,这些企业在各自领域打败了曾经高高在上的外资品牌,顺利实现了国产替代。

如今从终端市场上看,除了博世、索尼、三星等少数几个外资品牌还在勉强支撑外,其他品牌已基本淡出公众视野,取而代之的是美的、格力、海尔等国产品牌。

不过,随着国内人口红利的见顶,家电行业不可避免地进入到红海市场。存量竞争格局之下,同行间的贴身肉搏已经是家电企业竞争的新常态。

这其中,美的与格力电器之争一直是家电行业关注的焦点:一方面,作为直接竞争对手,格力与美的之间多次爆发口水战、专利战乃至终端导购员的武斗;另一方面,两家公司在资本市场上同属绩优白马股,投资者关注度也很高。

尤其是高调的董明珠2012年担任格力电器董事长之后,美的与格力的矛盾更加公开化。

“如果一定拿美的跟格力比,我觉得两家企业不是一个等级,我们在空调领域是绝对的老大,谁都不能撼动。”2018年1月3日,董明珠在央视财经《交易时间》中公开作出上述表态。她特意强调,除了市场份额的高低之外,净利润的差异也是她认为两家公司不在一个等级的重要原因。

并且董明珠还信心满满地表示,如果有一天格力电器在其他领域做起来后,也依然会成为老大。她拿格力手机做了一个示例:“手机是为了智能时代在做准备,虽然别人想象中格力就是空调的标志,要让大家认为格力是一个全品类的产品需要有一个认知过程。”

从上述言论大致可以看出,彼时董明珠的自信主要来自于格力领先的空调市场份额、净利润水平以及对其他品类未来发展的美好预期。

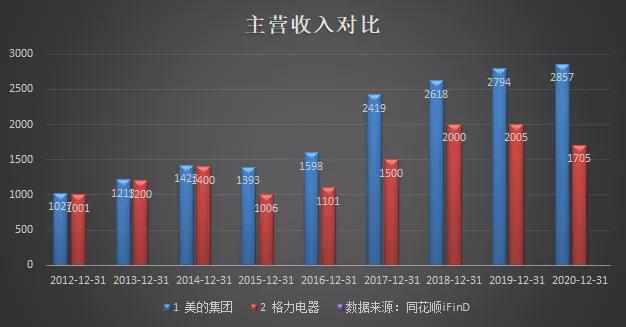

事实也似乎如此。“好空调,格力造”,由于在空调这一核心品类上更具优势,格力电器拥有着比美的更高的毛利率,盈利能力也更强。自2012年以来,美的集团营收规模一直领先格力电器,但在净利润方面却不及后者。

正因为如此,投资者对美的与格力电器投资价值孰高孰低一直存在争议,双方拥趸常常在各大社交论坛吵得不亦乐乎,而两家企业的市值表现也呈现出此消彼长的胶着状态。

直到2020年,美的与格力电器的投资价值之争逐渐落下帷幕。这一年,美的集团股价大涨75.91%,格力电器则下跌2.38%。而刚刚过去的2021年,格力电器股价跌幅为37.17%,美的集团股价跌幅为23.78%。

涨得多,跌得少,美的集团一步步拉大了对格力电器的市值优势。截至1月4日,美的集团总市值为5264.09亿元,格力电器总市值为2222.66亿元,格力电器已经不及美的集团的一半市值。

市值表现不断拉开差距的背后,是美的集团不仅在营收规模,更在净利润、市场占有率及多品类发展等方面实现了对格力电器的压制和超越。董明珠过去自信的三点基础,已然不复存在。

2

正如二级市场的股价表现一样,2020年也是美的集团对格力电器全面反超的关键一年。这一年,美的集团不仅净利润超越格力电器,空调市场份额也首次超越格力。

当年年报数据显示,美的集团实现营业收入2857亿元,净利润272亿元;同期,格力电器实现主营收入1705亿元,净利润222亿元。对比看,美的集团营收超出格力1152亿元,净利润则超过后者50亿元,这也是近五年来美的在净利润方面首次超越格力。

而最新季报数据显示,2021年前三季度,美的集团实现净利润234.55亿元,格力电器净利润为156.45亿元,双方净利润差距拉大至78亿元。

空调市场份额方面,2020年美的空调线上市场份额达到34.26%,同比增长3.75个百分点,高居市场第一位;线下渠道方面,美的空调市场份额达到34.71%,同比提升5.86个百分点,位居市场第二位,几乎与格力持平。

对比来看,格力空调线上市场份额为28.99%,低于美的空调5个百分点;格力线下市场份额为35.08%,尽管勉强保持了第一的位置,但同比下滑1.75个百分点,与美的空调的差距缩小至不足1个百分点。

凭借线上渠道的优势,美的空调2020年首次取得线上、线下总销量冠军之位,董明珠所强调的市场份额差异也出现了反转。

另外,董明珠期望的“其他领域“也没有做起来。

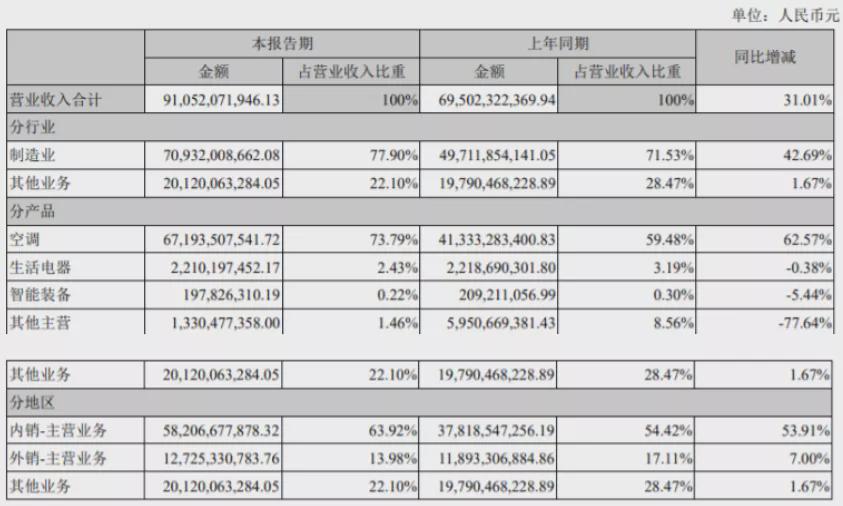

2021年上半年,格力电器空调业务营业收入为672亿元,收入占比高达73.79%。另外,格力生活电器实现营业收入22亿元,收入占比为2.43%,智能装备营收为2亿元,收入占比0.22%,其他主营业务收入为13亿元,收入占比1.46%,其他业务实现营收201亿元,收入占比为22.10%。

2021年上半年格力电器主营收入构成

这里,格力电器主营业务分类出现了“其他主营”和“其他业务”两个类别。其中,“其他主营”业务是指工业制品,而“其他业务“是指格力通过统一采购原材料,并转售给供应商的销售收入。由于格力电器采购体量庞大,其通过集采然后反售给供应商可以发挥规模优势,有效控制成本。但从严格意义上说,这一占比22%的“其他业务”实质上是贸易类业务,毛利率也较低(3.45%)。

不难看出,除了返销业务之外,格力电器智能家电、生活电器以及工业制品等非空调产品收入占比仅为4%左右,公司仍然严重依赖于空调这一大单品。2021年上半年,若不考虑贸易性质的“其他业务”收入,空调业务在格力营收中的比重将高达94.6%。

反观美的集团,除了空调之外,冰箱、洗衣机以及小家电矩阵发展如火如荼,微波炉、电风扇等品类市场份额高居第一,TB业务也做得风生水起。

2021年上半年,美的集团暖通空调业务实现营业收入764亿元,同比增长19.33%,收入占比为43.96%;消费电器实现营业收入650亿元,同比增长22.4%,收入占比为37.38%;机器人、自动化系统及其他制造业营收为127亿元,同比增长33.28%,收入占比为7.30%。

空调产品在美的集团总营收的比例已经不足45%,而公司机器人、自动化系统等新业务保持了极高增速,未来占比有望进一步提升。由此可见,美的集团营收结构远比格力电器更加均衡。

事实上,美的与格力电器的PK,常常被视为一支舰队与一艘航空母舰的战争。从主营收入上看,格力电器严重依赖于空调这一大单品,而美的集团则以多元化而著称,空调、冰箱、洗衣机以及各类小家电市场份额都位居行业第一梯队。收购德国机器人巨头库卡资产之后,美的集团主业成功向To B业务延伸,抗风险能力进一步增强。

反映到经营业绩上,双方差距也非常明显。2020年,尽管受到新冠疫情冲击,美的集团凭借多品类发展优势主营收入仍保持了正增长,格力电器主营收入则出现了15%的同比下滑。

可以说,现如今格力电器与美的已经“不是一个等级”。

那么,拥有中国空调市场的第一品牌且产品市场认可度极高的格力电器,是如何被对手超越的呢?

3

格力电器与美的营收结构的差异由来已久,美的集团多元化发展一直较为顺利,但在空调领域则一直弱于格力,这既与双方企业的发展历史有关,也与它们的战略选择和执行力密不可分。

从两家公司发展历史上看,格力电器起家业务就是空调,随后其又在1995年开始打造股份制区域经销模式,建立起了强大的渠道分销网络,并通过压货-返利、持股等手段深度绑定下游代理商及经销商,进而从产品到市场对美的空调形成全面压制。

自2017年以来,格力电器开启多元化战略,先后布局了小家电、厨电、冰箱、洗衣机等业务,并高调进入手机领域,同时对数控机床、精密模具等工业装备也有涉猎。但至今,格力电器所憧憬的“一家多元化的全球型工业集团”并未实现。2021年上半年,空调业务在格力电器营收中的比重仍在70%以上。

美的集团起家业务则是生产销售电风扇,八十年代中期进入到空调领域。2004年,美的先通过收购华凌进入到冰箱领域,后通过入股荣事达逐步切入到洗衣机领域。在着力发展大家电业务的同时,美的小家电矩阵也一直在稳步推进,至今其微波炉、电饭煲、电磁炉等众多品类都高居行业前两位。

但在空调领域,由于格力电器实现了对渠道优质经销商的绑定,美的空调内销市场份额一直不及格力。直到电商的兴起,美的才借助线上渠道实现了对格力的反超。

早在2011年,美的集团就在内部成立了电商业务模块,正式开始电商销售。2014年,美的独立电商公司,并与阿里、京东以及苏宁易购三大电商平台签订战略合作协议,当年其线上销售突破100亿。2020年,美的集团线上渠道收入占比达到47%,同比提升9个百分点,成为2020年美的集团主营收入逆势增长的又一关键因素。

但格力电器对线上渠道的布局明显属于后知后觉,或者说,区域经销模式的成功让格力忽视了对渠道的变革,格力空调线上市场份额也长期落后于美的和奥克斯。直到2019年,格力电器才意识到自身在线上的不足,并通过百亿让利等形式开展“双十一”线上攻势。

然而,格力过于激烈的线上价格促销又引起了其线下经销商的不满,不少线下经销商公开抱怨销售格力空调利润微薄,甚至亏本。2020年年中,就在董明珠结束“618”直播的第二天,京海担保(格力代理商持股平台)就宣布大幅减持格力电器股份4288万股,减值金额约为25亿元。外界普遍认为,京海担保近5年来首次减持格力电器股票,明显表露出对格力电器乃至董明珠的不满。

除了线上渠道的差距外,美的集团在全球化经营方面也大幅领先格力电器。2020年,美的集团海外市场实现销售收入1210.81亿元,收入占比为42.60%;同期,格力电器实现外销收入200.21亿元,收入占比仅为11.9%。不难看出,美的集团海外收入已经撑起公司营收的半壁江山,并且超过格力电器整整1000亿元。

一语成谶。当年董明珠在央视公开表示对美的集团不屑之时,或许并没有想到,三年之后的今天,无论从营收体量、净利润规模、营收结构、市场份额还是从国际化程度上看,格力电器与美的集团真的已经不在一个等级。

铁锚

铁锚 大桥

大桥 金桥

金桥 京雷

京雷 天泰

天泰 博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 全自动焊接流水线

全自动焊接流水线 WP185 WP160 船用压缩机组合阀

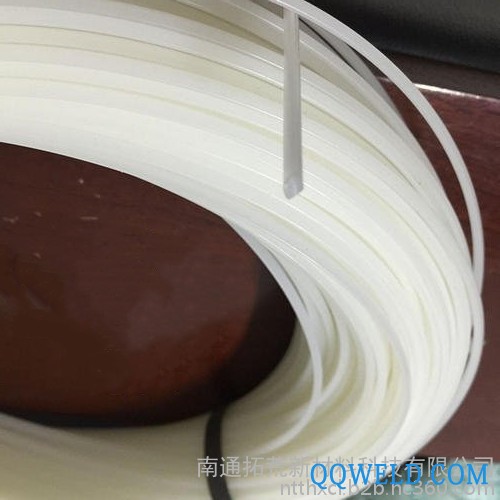

WP185 WP160 船用压缩机组合阀 拓荒 pvdf焊条 pvdf焊条耐老化

拓荒 pvdf焊条 pvdf焊条耐老化 直流氩弧焊机

直流氩弧焊机 供应艾瑞仕WS-250氩弧焊机焊机

供应艾瑞仕WS-250氩弧焊机焊机 供应衬氟下展式放料阀厂家批发价格

供应衬氟下展式放料阀厂家批发价格 德国拜耳QGLJ滚轮架

德国拜耳QGLJ滚轮架 WP60 WP110 WP120 WP135船用压缩机组合阀

WP60 WP110 WP120 WP135船用压缩机组合阀 卧式逆变直流电焊机 BX6家用多功能电焊机

卧式逆变直流电焊机 BX6家用多功能电焊机