我们看好4Q20~2021年的工业自动化周期持续复苏,并看好此轮周期过程中智能制造及供给侧改革催化之下的工业自动化行业弹性。在行业基础之上,我们看好核心企业进口替代+产品及下游延展+降本增效带来的多重alpha属性。我们建议紧握顺周期、细分赛道、低估值三条投资主线。

我们看好工业自动化行业2021年有望实现10~20%的同比高增长。

►周期复苏:1~3Q20期间,工业自动化行业分别同比变化-12、+6、+7%,3Q行业已恢复真实供需,先进制造业持续高增长,传统制造业底部修复,并且在此期间,工业机器人、进口机床等数据保持高韧性与弹性。向前看,据中金宏观研究团队预测[1],2020年中国固定资产投资同比有望收至+1.8%,2021年有望提升至8.2%,下游制造业盈利稳固、信心加强,4Q20~21年工业自动化行业有望维持高度景气。

►成长催化:今年以来智能制造需求加速,并且在疫情之下行业格局加速清晰,行业竞争趋于良性,降价压力趋缓,我们认为本轮的周期复苏有望迎来智能制造与供给侧改革的持续催化、有望实现较高的成长弹性。

我们看好优质国产品牌的进口替代、产品延展、降本增效带来的alpha与弹性。

►进口替代:今年以来疫情催化进口替代加速,并且2019年中国工业自动化国产化率仅约36%,向前看仍有广阔空间。

►产品延展:国内工业自动化企业产品迭代迅速,2~3年即更新一代新品,新品一方面可以提升产品性能、为企业抢市场提供硬支撑,另一方面可以降成本、保障产品能够实现长期盈利能力的稳定。

►降本增效:工业自动化代表型企业为高毛利率、高费用率模式,降本空间较大,今年以来企业盈利能力有所超预期,核心企业降本增效成果显著。

盈利预测与估值

我们建议紧握顺周期、细分赛道、低估值三条投资主线:

►顺周期、高弹性主线中:我们认为行业周期向好之际具备充沛的活力与机遇,核心企业在周期底部强化竞争力,周期回暖之际将享受工业自动化行业beta+进口替代alpha+产品线及下游拓展alpha,业绩具备高弹性。

►受益于结构性机遇向好的细分龙头:我们认为部分细分领域龙头下游集中度相对更高、有望享受较高弹性。

►赛道三:估值低质地好标的:工业自动化产品及下游分散,因此我们认为平台化竞争力以及优质的管理能力是企业的本质竞争力。

风险

需求不及预期,企业竞争加剧,企业盈利能力下滑。

正文

1~3Q20回顾:行业需求持续复苏

市场角度:OEM市场持续增长,项目型市场底部回暖

1~3Q20期间行业底部反转,市场持续复苏。1~3Q20期间,工业自动化市场总需求季度同比变化分别为-12%/+6%/+7%。其中OEM市场率先走出疫情影响,整体行业持续增长,1~3Q20期间市场规模季度同比增速分别为-5%/+14%/+11%;项目型市场需求修复较为缓慢,1~3Q20期间市场规模季度同比增速分别为-21%/-3%/+2%。

►OEM市场:3Q20期间OEM市场规模174亿元,同比增长11%。其中以工程机械、工业机器人、电子及半导体制造、电池制造等为代表的先进制造行业持续走强,3Q20同比增速分别为+31%、+26%、+22%、+22%;同时受益于国内消费需求回暖的趋势,印刷机械、橡胶机械、纺织机械、塑料机械等传统行业3Q20同比增速分别环比提升27ppt、19ppt、11ppt、7ppt至27%、19%、11%、7%。

►项目型市场:3Q20市场规模148亿元、同比增长2%。市政、冶金行业延续二季度增长势头,成为主要增长引擎,3Q20分别同比上升29%、17%;而电力、汽车、造纸等行业持续疲软分别同比下滑26%、17%、8%。

我们认为行业2021年有望实现10~20%的同比高增长

我们认为2021年工业自动化行业有望受益于制造业周期复苏、智能制造升级、供给侧改革持续等因素的催化,迎来同比10~20%的行业成长。

► 周期复苏:据睿工业数据,1~3Q20期间,工业自动化行业分别同比变化-12%、+6%、+7%,其中OEM市场分别同比-5%、+14%、+11%,项目型市场分别同比-21%、-3%、+2%。今年以来,疫情对2Q需求造成一定扰动,而3Q以来行业整体已经恢复真实供需,先进制造业持续高速增长,传统制造业边际底部修复。向前看,我们看到今年5月工业企业利润有负转正并在此之后持续走强,工业机器人产量持续同比高增长、9月同比高达51.4%。据中金宏观研究团队预测[2],2020年中国固定资产投资同比有望收至+1.8%,2021年有望提升至8.2%,终端需求回暖,企业盈利稳固,行业具备周期复苏的韧性。

► 成长加速:我们认为一方面新基建提出加快工业互联网建设,而工业自动化行业作为工业互联网的物理基础和数据接口,将被提到更优先的建设进程,行业自动化率有望持续提升;另一方面疫情加速了尾部企业出清,行业格局更为清晰,有助于行业形成良性竞争,我们认为我们目前正在迎来在智能制造与供给侧改革持续催化之下的周期复苏,2021年工业自动化行业有望回归至10~20%的同比增长水平。

进口替代加速,龙头份额崛起

核心企业alpha之一来自于进口替代,疫情催化加速,空间仍然广阔

国产品牌优势凸显。由工控网数据及我们的测算,2011~19年间,汇川技术的低压变频器、伺服、PLC的国内份额分别由0.5%、1.6%、0.4%提升至8.0%、9.4%、2.2%,信捷电气的PLC、伺服的国内份额分别由0.8%、0.3%提升至2.2%、1.8%,英威腾的变频器的国内份额由2.9%提升至8.0%。核心国内工业自动化企业技术性外延策略积极,新产品迭代迅速,与外资在技术层面上差距快速缩小。在此基础之上,国产品牌在服务、解决方案、响应速度等方面更优,走出中国特色道路,具备进口替代的技术前提与成本服务优势,进口替代趋势确定。

疫情催化进口替代加速。1~3Q20期间,本土企业一方面在疫情经济之下积累客户与口碑,一方面开工积极,抓住外资缺货窗口加速进口替代,收入与份额均快速增长,进口替代加速。

截至2019年,中国工业自动化国产化率仅约36%,向前看,进口替代仍然空间广阔。

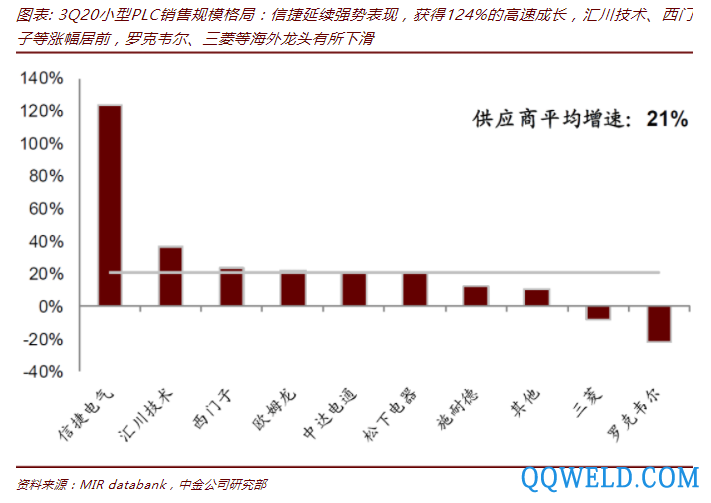

资料来源:睿工业,中金公司研究部(注:标红企业为国产品牌)

因此回溯3Q20期间企业表现,汇川、信捷电气、中达电通、禾川等国产品牌增速显著高于行业平均,而部分外资企业弹性较小、增速落后。

核心企业alpha之二来自于产品及下游的高效延展

国内工业自动化企业产品迭代迅速,2~3年即更新一代新品,新品一方面可以提升产品性能、为企业抢市场提供硬支撑,另一方面可以降成本、保障产品能够实现长期盈利能力的稳定。

核心企业alpha之三来自于管理变革、降本增效

工业自动化代表型企业为高毛利率、高费用率模式,降本空间较大。我们覆盖的核心企业毛利率在30~45%水平,销售、管理、研发费用率分别在15~30%水平,整体净利率在10~20%水平。产品较大的附加值体现在定制化的研发、高效的服务等方面。很多企业相对小批量、多品种、定制化的生产及管理模式相对粗放,存在较大的降本空间。

今年以来企业稳定。核心企业今年以来平均毛利率高达43%,其中汇川技术毛利率修复较为显著,其1Q/2Q/3Q20毛利率分别为38.5%、40.4%、38.7%,核心是由于公司自2H19以来推行精益生产,以平台化基数和模块化产品为基础,通过精益计划、快速换线、合并部分订单等方式降低制造费用率,并且通过将部分上游零部件切换至国内品牌供应商等途径降低采购成本,实现毛利率的提升与费用率的控制。

“熊市”练内功,“牛市”抢份额,核心个股有望持续获得超额收益

核心个股今年以来股价平均涨幅高达124%。回溯今年以来个股表现,今年以来我们统计范围内的核心个股今年以来期间股价平均涨幅超过100%(截至2020年11月10日)。核心之一在于核心企业周期底部推行新产品、降本增效提升竞争力,周期向好之际紧握进口替代机遇抢占市场,获得高速业绩成长,我们覆盖板块3Q20期间收入、净利润分别同比增长30、119%;核心之二在于企业在此过程中竞争力的强化与份额的抢占持续迭代与循环,形成正反馈,在利润向好的基础之上有望迎来戴维斯双击。

投资建议:紧握顺周期、细分赛道、低估值三条主线

我们看好4Q20~2021年的工业自动化周期持续复苏,并看好此轮周期过程中智能制造及供给侧改革催化之下的工业自动化行业弹性。在行业基础之上,我们看好核心企业进口替代+产品及下游延展+降本增效带来的多重alpha属性。我们建议紧握三条投资主线:

►赛道一:顺周期、高弹性主线:我们认为行业周期向好之际行业具备更充沛的活力与机遇,核心企业在周期底部推出新品强化竞争力,周期回暖之际将享受工业自动化行业成长beta+进口替代带来的alpha+产品线及下游拓展带来的alpha,业绩具备高弹性。

►赛道二:受益于结构性机遇向好的细分龙头:我们认为部分细分领域龙头下游集中度相对更高,有望受益于细分行业需求回暖并享受较高的弹性。

►赛道三:估值低质地好标的:工业自动化行业产品及下游分散,因此我们认为平台化竞争力以及优质的管理能力是企业的本质竞争力。

铁锚

铁锚 大桥

大桥 金桥

金桥 京雷

京雷 天泰

天泰 博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 全自动焊接流水线

全自动焊接流水线 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 科弧PM238 不用气的二保焊机 无气自保护焊机

科弧PM238 不用气的二保焊机 无气自保护焊机 手推式190A汽油电焊机自发电焊机图片

手推式190A汽油电焊机自发电焊机图片 光纤激光切割机畅销全国 激光切割机厂家

光纤激光切割机畅销全国 激光切割机厂家 中电华强 膜式壁气保(MAG)焊机 膜式壁气保焊机

中电华强 膜式壁气保(MAG)焊机 膜式壁气保焊机 (德国)V/E 铝合金家具焊机 厂家直销 交直流氩弧焊机

(德国)V/E 铝合金家具焊机 厂家直销 交直流氩弧焊机 供应电动气保焊机头操作机

供应电动气保焊机头操作机 冷焊机与氩弧焊机谁好 智朗GT1800

冷焊机与氩弧焊机谁好 智朗GT1800 中山小禹焊接机器人CRP-RH-18-20

中山小禹焊接机器人CRP-RH-18-20