1月15日晚间,京东方发布了2021年非公开发行A股股票元,拟募资200亿人民币用于收购股权,增资扩产、偿还贷款、补充流动资金等项目。

该则公告再发布后引起了市场的高度关注,京东方再一次被披上“股民收割机”的头衔,与此同时,一个产业问题也随之浮出水面:京东方在OLED领域里复刻LCD时代的模式,真的行得通吗?

从濒临破产到全球第二大面板产商,京东方用了13年,在这13年中,京东方总共开工建设了13条显示面板产线,扩张的速度肉眼可见,其背后数次大手笔的定增融资也屡屡被人所诟病。

千金散尽。京东方集北京、合肥、成都、重庆等几地地方政府之力,生生磨走日韩战力,成就全球LCD王者。但是,持久战大师还能赢下追击战?

新旧技术交替,韩国双雄分别雄跨大尺寸、中小尺寸OLED顶端,睥睨天下。京东方+地方政府,国资绩优生和地方财政补贴的持久战法,还能有多少战力?

01、京东方“嗜血往事”

2011年8月,京东方发布公告称将在鄂尔多斯建设国内首条5.5代AMOLED产线,作为交换条件,鄂尔多斯政府承诺为京东方配置不低于10亿吨的煤矿开采权。

在开创“产线换煤炭”历史先河的两年后,京东方宣布定向增发460亿元,创下了当时A股市场最大规模的再融资记录。

十年后,曾经A股市场的“难兄难弟”已经成为LCD领域的执牛耳者,中国显示面板产业也有了正面对抗韩厂的底气,而京东方“捆绑”政府+“吸血”股市的模式仍在延续。

京东方的定增之路始于2006年,为了筹集合肥6代线的产线建设资金,定向增发了总价值18.6亿元的股票,在尝到甜头后,京东方在随后的几年里又进行了三轮定增。

直到2014年,京东方发起了上市以来的第五轮定增,这一次总金额达到了史无前例的460亿元,在定增方案公布后,京东方股价迅速下跌,在不到两个月的时间里,股价从5.04元跌至2.64元,市值接近腰斩。

这几乎成了一个定律,每当京东方股价有所上涨时,京东方都会发布定增方案,而这些定增发行的股票终将会回到二级市场之中,股价也因为受到稀释而回落,京东方也因此受到诸多质疑。

但从现实角度出发,京东方的确将募集的资金用在了实处,以2014年的第五轮定增为例,京东方将所筹资金全部用在了合肥8.5代线、重庆8.5代线、鄂尔多斯5.5代AMOLED产线三大项目上的后续建设上,这三条产线在投产后成为京东方平稳度过面板周期性低谷的有力保障。

不过,京东方真正被人所诟病的是其不成正比的分红。公开资料显示,京东方自2001年上市以来,累计现金分红不足53亿元,期间甚至创造过十年没有现金分红的历史。

与之相对应的是六次总金额达到908亿元的定增。

相比之下,同属国内“面板双雄”的TCL科技,自2012年以来连续9年现金分红,累计分红超过81亿元,而在此期间TCL科技定向融资金融尚不足80亿元。

此外,TCL科技还进行过数次股份回购以增厚股东收益,仅仅是2019年,TCL科技累计回购股份的总金额就达到80亿元。

或许是早已预料到市场的情绪,在抛出200亿的定增方案后,京东方还发布了一份未来三年的股东分红回报规划,承诺在当年盈利的情况下,每年以现金方式分配的利润不少于当年实现的可供分配利润的百分之十。

02、OLED追赶,成算几何

2020年5月,《华尔街日报》专栏作者Christopher Mims曾撰文回顾,LCD产业从美国发明到日本崛起,再到韩国、日本、中国台湾三足鼎立,再到如今,中国大陆占据半壁江山的历程。

Mims判定,在液晶显示制造业占主导地位的中国,对其显示面板行业的补贴方式使其他任何国家都难以与之竞争。

京东方等中国企业现在试图将这一战例延续至OLED领域——政府补贴、价格竞争组合拳。

以维信诺为例,2018年在合肥开工建设的第6代AMOLED生产线,总投资额高达440亿,其中三家合肥市国资委控股的企业出资比例高达81.82%,在项目启动后的贷款和融资中,合肥市国资委也提供了重要帮助。

作为把持LCD领域里头把交椅的京东方,自然也不愿在OLED领域里甘居人后。根据京东方发布的公告,本次募集资金200亿元共计划投资6个项目,除偿还福州城投集团贷款、补充流动资金各占用30亿元,以及成都京东方亿元项目占用5亿元外,其余的135亿元均用于增资及扩产项目。

其中,耗费65亿对重庆6代AMOLED产线增资,该条产线投资总金融达到465亿元,设计产能为48K/月,主要定位于智能手机、平板电脑等中小尺寸面板,计划在今年11月完成一期项目建设及投产,整个项目的三期工程预计在明年12月完成。

算上已经量产的鄂尔多斯、成都、绵阳三条产线,以及正在施工建设的福州产线,京东方在未来将拥有五条AMOLED产线,结合前不久韩媒爆料的京东方内部专门为苹果设立“Apple Line”,京东方在OLED领域里的野心可见一斑。

与此同时,京东方也在巩固自身在大尺寸LCD领域里的优势,耗费65亿元收购武汉京东方光电24.06%的股权。在市场经历了史上最长涨价周期后,LCD面板业务已经摆脱了亏损状态,成为面板厂手中的“香饽饽”,武汉京东方光电作为一家拥有10.5代线的公司,收购该公司股份无疑能够大大提升自身的盈利能力。

值得一提的是,本次京东方还将目光放在了Micro LED技术上。

企查查数据显示,云南创视界成立于2017年,京东方持股比例为82.77%。目前,该家公司的硅基OLED显示器件已经开始出货,京东方投资建设的12英寸硅基OLED项目正是为将来的硅基Micro LED行业做准备。

从产业的角度来看,京东方这次募集资金的用途可谓考虑深远,既有时下价格处于高位的LCD业务,又有近年重点布局的OLED业务,还有代表着未来显示技术的Micro LED业务。

只是,如此的多线布局注定会让京东方承担相当大的成本压力,在次背景下,京东方的模式真的能够复刻吗?或者说,依靠这样的模式真的能在OLED领域突破韩厂的封锁吗?

03、新产业下的旧模式

2007年,京东方在北京市政府的背书下,得到了银行还贷期限延长五年的允诺,同时通过国资委下的北京工业投资公司得到了28亿元的借款,并在京东方的提议下将该借款转为了京东方的股份。

此后,京东方将这一模式延续下来,让成都、合肥、重庆、福州等地的项目陆续上马,由此引来国内其他面板厂商纷纷效仿。

从一定意义上来讲,国内显示面板产业能从一穷二白的状态,摇身变为全球第二大显示面板生产国,离不开京东方对这一模式的开创。

不过,这一模式能否在OLED领域里复刻仍有待商榷。

其根本原因在于,中国的面板厂商在大举进入LCD领域之时,这一领域发展的已相当成熟,几乎不存在过多的技术壁垒。

以惠科为例,惠科在发展的过程中几乎照搬了京东方的模式,旗下浏阳8.6代线项目总投资320亿,其中浏阳市人民政府控股的湖南金阳投资有限公司出资占比高达90%。

在产线投产后,惠科一方面可以从日韩挖来大批专家技术人员,提升产线的产能和良率,另一方面可以通过自家的终端厂,以较低的价格出售的面板,以“薄利多销”的策略抢占市场。

但这种策略很难应用在OLED领域,首当其冲的就是良率问题。DSCC的数据显示,京东方在2019年一季度的AMOLED面板良率仅为30%,直到2020年三季度良率才实现70%,国内其他厂家诸如维信诺、深天马、和辉光电的成本也基本维持在60%-70%上下。

相比之下,三星的AMOLED良率在2019年已经突破90%,成本优势不言自明。

另外,在LCD时代,中国面板厂商可以通过高薪酬挖走日韩专家技术人员,但在AMOLED领域,由于三星一家独大的局面,中国面板厂商已基本面临“无人可挖”的现状。

最重要的是建设AMOLED产线所需要面临的巨大成本压力,以京东方重庆AMOLED产线为例,这条总投资额高达465亿的产线,按照京东方的7年产线折旧期限来算,在不考虑净残值的情况下,该条产线每年的折旧费用将达到60亿。

相比之下,三星显示和LGD的AMOLED产线大多于2009-2013年建成,部分产线的折旧将在近两年内完成,这意外着俩家企业将增加15%左右的利润空间,在市场中更具有竞争优势。

面板行业的竞争格局向来是成王败寇,落后的产能注定会被清洗出去,如早些年的日本,或是当下在LCD领域里韩国,在OLED领域里,延续过去模式的京东方是淘汰者?还是被淘汰者?

目前,仍系未知。

铁锚

铁锚 大桥

大桥 金桥

金桥 京雷

京雷 天泰

天泰 博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 全自动焊接流水线

全自动焊接流水线 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 川崎工业焊接机器人 焊接管架

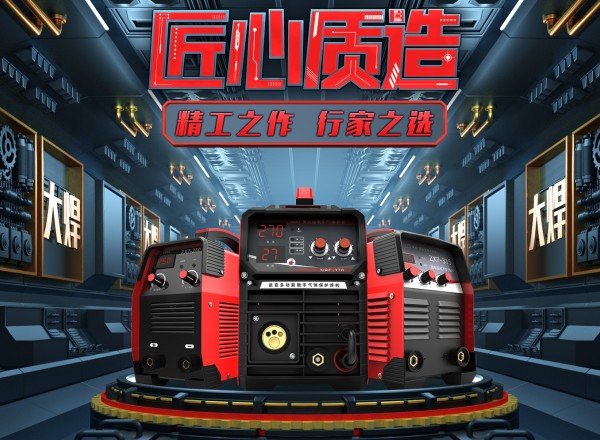

川崎工业焊接机器人 焊接管架 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 南常切片机/南常切片机价格/南常切片机多少钱

南常切片机/南常切片机价格/南常切片机多少钱 家用电焊机-230A汽油焊机优点

家用电焊机-230A汽油焊机优点 杰伟浩**出售转让出售焊研威达产拼板焊长度9.5米配进口气保焊机两台需要的速度联系

杰伟浩**出售转让出售焊研威达产拼板焊长度9.5米配进口气保焊机两台需要的速度联系 蛇形管生产线。

蛇形管生产线。 螺纹式三通气动球阀Q615F

螺纹式三通气动球阀Q615F 氩弧焊机 WSE200G

氩弧焊机 WSE200G 瑞凌东升便携式气保焊机二氧化碳气体保护焊机NBC-270二保焊机

瑞凌东升便携式气保焊机二氧化碳气体保护焊机NBC-270二保焊机 可调小吨位机械防窜焊接滚轮架

可调小吨位机械防窜焊接滚轮架