半导体材料是一类具备半导体性能(导电能力介于导体与绝缘体之间,电阻率约在1mΩ·cm~1GΩ·cm范围内),一般情况下导电率随温度的升高而提高。半导体材料具有热敏性、光敏性、掺杂性等特点,是用于晶圆制造和后道封装的重要材料,被广泛应用于汽车、照明、家用电器、消费电子、信息通讯等领域的集成电路或各类半导体器件中。

半导体材料和设备是半导体产业链的基石,是推动集成电路技术创新的引擎。晶圆厂必须购买设备和材料并获取相应的制程工艺才能正常运作。另一方面,三者相互制约,材料的改进常常需要设备和工艺的同步更新,才能有效避免木桶效应。

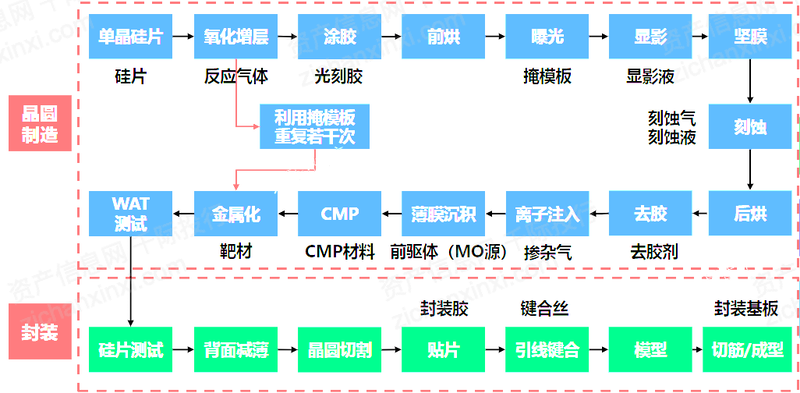

半导体材料位居产业链上游,种类繁多。芯片制造工序中各单项工艺均配套相应材料。按应用环节划分,半导体材料主要分为制造材料和封装材料。主要制造材料包括硅片(硅基材料)、光刻胶及配套试剂、高纯试剂、电子气体、抛光材料、靶材、掩模板等;主要的封装材料包括:引线框架、封装基板、陶瓷基板、键合丝、包装材料及芯片粘接材料等。

图:芯片制造和封装环节对应材料

资料来源:千际投行,资产信息网,方正证券

表:细分半导体材料用途及应用环节

资料来源:千际投行,资产信息网,中国产业信息网

第二章 商业模式与技术发展

2.1 产业链分析

中国半导体材料行业产业链由上至下可分为上游精细化工厂和设备供应商,中游半导体材料生产商,下游半导体制造和封装厂商及应用终端企业。

图:半导体材料产业链

资料来源:千际投行,资产信息网,头豹研究院

上游

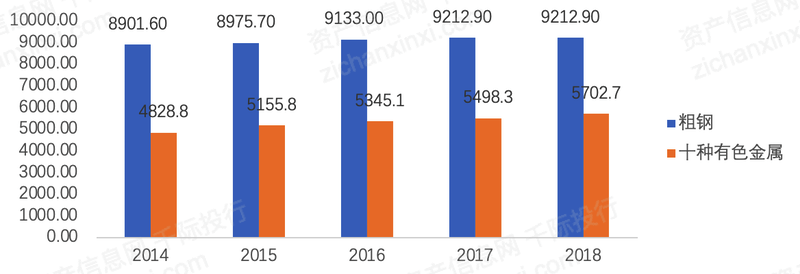

中国半导体材料行业的上游参与者为铜材、硫酸、十种有色金属等精细化工厂和光刻机、检测设备等设备供应商。在原料方面,铜材、硫酸、十种有色金属是制造半导体材料产品的重要原材料。根据中国国家统计局数据显示,2014年到2018年中国铜材产量维持在1,700.0万吨至2,000.0万吨左右,中国硫酸的产量则由2014年的8,901.6万吨提高到2018年的9,129.8万吨,年复合增长率为0.6%。

此外,十种有色金属的产量则由2014年的4,828.8万吨增长到了2018年的5,702.7万吨,年复合增长率为4.2%。综合分析,中国在铜材、硫酸和十种有色金属行业发展良好,半导体材料原料的供应呈现相对稳定的趋势,受价格影响因素较小,因此上游精细化工厂在整个产业链中并不具备较高的议价能力。

图:中国硫酸和十种有色金属产量(万吨)

资料来源:千际投行,资产信息网,SEMI

在设备供应方面,中国半导体材料设备行业发展较晚,导致中国相关半导体材料设备国产化程度不高于20.0%,尤其是光刻机的国产化程度低于10.0%。光刻机是中国半导体材料制造的核心设备之一,市场主要被荷兰ASML和日本尼康株式会社所占据,其中ASML垄断了全球高端光刻机市场。目前ASML的EUV光刻机工艺制程已达到7纳米及以下,波长为13.5纳米,而中国上海微电子装备股份有限公司最先进的光刻机工艺制程为90纳米,波长约193nm。由此可见,中国光刻机制造工艺与国外先进水平差距明显,竞争能力较弱,国外光刻机厂商的议价能力较强。

中游

中国半导体材料行业的中游是半导体材料生产商,主要负责半导体材料的制造和销售。中国半导体材料种类繁多,主要包括前道的硅片、电子气体、光刻胶等晶圆制造半导体材料和后道的封装基板、引线框架、键合金丝等封装半导体材料。

根据头豹对半导体材料专家访谈得知,从原始的晶圆到最终的芯片成品的制造过程中,需要经过上百道生产工艺,每道工艺环节都需要根据生产工艺选用适合的半导体材料。这不仅要求半导体材料厂商需要具备一定的生产工艺水平,同时要求半导体材料生产的研发人员具有各种材料科学、化工、电子工程等多学科知识、精湛的制造工艺经验。由于半导体材料对最终芯片成品的性能影响较大,因此半导体厂商对半导体材料的纯度、功能、稳定性等方面具有较高的要求。

目前全球半导体材料生产商主要以美国、日本、韩国和中国台湾厂商为主。以硅晶圆材料为例,全球硅片厂商被日本信越科学、日本三菱住友、台湾环球晶圆、德国Siltronic、韩国LG所占据,且这些厂商生产的硅片覆盖4英寸-12英寸。

中国半导体硅片厂商主要集中在6英寸-8英寸硅片。近年来,12英寸硅片产线成为中国各大半导体硅片厂商积极建设或规划的重点。目前中国上海新昇半导体科技有限公司已具备12英寸硅片的生产能力,并通过了上海华力微电子有限公司和中芯国际集成电路制造有限公司的供应商验证。除此之外,江丰电子和晶瑞股份已分别在溅射靶材和光刻胶领域打破了国外厂商垄断格局,推动了中国半导体靶材和光刻胶材料国产化进程。整体而言,受技术水平不高等因素影响,中国半导体材料厂商与国外厂商相比,市场竞争力不强。未来,在中国半导体国产化进程加快的趋势下,半导体材料生产商发展空间将逐步增大。

下游

中国半导体材料行业的下游为半导体制造和封装厂商及应用终端企业。半导体制造和封装厂商为应用终端企业提供芯片成品,负责消费电子、家用电器、信息通讯、汽车、电力设备等整机产品芯片的研发与生产,其产品可广泛应用于民用领域和工业领域。目前半导体行业分为IDM、Fabless和Foundry三种厂商。IDM厂商需要具备从芯片设计、晶圆制造到封装等一系列制造工艺,具有较高技术和资金壁垒,目前中国吉林华微电子股份有限公司、杭州士兰微电子股份有限公司等几家厂商已形成了以IDM模式为主导的完整的半导体产业链。

中国大部分半导体厂商是Fabless模式,只负责芯片设计,而晶圆制造则由Foundry(代工厂)负责。中国上海华虹宏力半导体制造有限公司、华微电子、上海先进半导体制造股份有限公司等晶圆代工厂商在制造工艺上与国外厂商仍有差距,中国晶圆代工厂负责中低端晶圆产品生产,而高端晶圆产品代工市场被台湾台积电路制造股份有限公司、格罗方德半导体股份有限公司、联华电子股份有限公司、三星集团所占据,其中台积电在全球晶圆代工市场拥有超过50.0%的占有率。

与晶圆制造相比,半导体封装测试对技术要求相对较低。近年来中国半导体封装测试市场发展较快,中国江苏长电科技股份有限公司并购星科金朋有限公司后成为全球第三大封装测试厂。半导体制造和封装厂商对半导体材料的产品质量、性能指标具有严格的要求。因此,只有满足半导体厂商要求,才可成为合格半导体材料供应商。通常情况下,下游半导体制造和封装厂商会与中游半导体材料厂商建立长期合作关系,以保障半导体材料供应稳定和充足,促使了下游半导体厂商更好地为应用终端企业服务。下游半导体厂商对中游半导体材料具有重要发展导向作用,在产业链中具有较强的议价能力。

在中国“工业4.0”的背景下,各种涉及到电的场合都离不开以半导体器件为核心的应用,推动中国半导体应用终端领域扩大。下游半导体厂商根据不同应用领域企业的需求,设计和制造不同芯片成品,形成具有差别的终端产品。随着应用终端产品更新迭代速度加快,下游应用终端领域企业将对半导体制造和封装厂商提出更高的产品要求,不仅要求半导体制造和封装测试能够具备制造和封装能力,还需要半导体制造和封测厂商具备较强设计能力,将半导体产品与应用终端产品的开发和设计更加紧密融合,满足下游应用终端领域企业的定制化需求,赋予了半导体应用终端领域企业强大的议价能力。

2.2 商业模式

分析目前芯片主要商业模式可分为两类:IDM(垂直整合制造)模式和垂直分工模式。

IDM(Integrated Device Manufacture)模式

从设计到制造、封测以及销售自有品牌IC都一手包办的半导体公司,被称为IDM公司。

国外IDM代表有:英特尔(Intel)、SK海力士、美光、NXP、英飞凌、索尼、德州仪器(TI)、三星(Samsung)、东芝(Toshiba)、意法半导体(ST)等。

大陆IDM厂商主要有:华润微电子、士兰微、扬杰科技、苏州固锝、上海贝岭等。

垂直分工模式

有的半导体公司仅做IC设计,没有芯片加工厂(Fab),通常被称为Fabless,例如华为、ARM、NVIDIA和高通等。另外还有的公司只做代工,不做设计,称为代工厂(Foundry),代表企业有台积电、格罗方德、中芯国际、台联电等。

2.3 半导体硅片技术

半导体单晶硅片生产工艺可分为直拉法、外延法和区熔法,其中直拉法和区熔法用于制备单晶硅棒材。

图:半导体硅片工艺流程图

资料来源:千际投行,资产信息网,头豹研究院

根据制造工艺分类,半导体硅片可分为抛光片、外延片与以SOI硅片为代表的高端硅基材料。单晶硅锭经过切割、研磨和抛光处理后得到抛光片。抛光片经过外延生长形成外延片,抛光片经过氧化、键合或离子注入等工艺处理后形成SOI硅片。抛光片可直接用于制作半导体器件,广泛应用于存储芯片与功率器件等。

外延片是通过化学气相沉积的方式在抛光面上生长一层或多层,掺杂类型、电阻率、厚度和晶格结构都符合特定器件要求的新硅单晶层。外延片常在CMOS电路中使用,如通用处理器芯片、图形处理器芯片等。

SOI硅片即绝缘体上硅,是常见硅基材料之一,SOI硅片具有寄生电容小、短沟道效应小、低压低功耗、集成密度高、速度快、抗宇宙射线粒子的能力强等优点。因此,SOI硅片适合应用在要求耐高压、耐恶劣环境、低功耗、集成度高的芯片上,如射频前端芯片、功率器件、汽车电子、传感器以及星载芯片等。

2.4 政策监管

行业自律协会

中国半导体行业协会于1990年11月17日成立,是由全国半导体界从事集成电路、半导体分立器件、半导体材料和设备的生产、设计、科研、开发、经营、应用、教学的单位及其它相关的企、事业单位自愿参加的、非营利性的、行业自律的全国性社会团体。协会宗旨是按照国家的宪法、法律、法规和政策开展本行业的各项活动;为会员服务,为行业服务,为政府服务;在政府和会员单位之间发挥桥梁和纽带作用;维护会员单位和本行业的合法权益,促进半导体行业的发展。

中国半导体行业协会将会员分为六类,包括集成电路类、集成电路设计类、封装与测试类、半导体分立器件类、半导体支撑类、MEMS类。中国半导体行业协会现有协会会员:530家。

政府法律法规

中国半导体产业相关政策的陆续发布与实施,增强产业创新能力和国际竞争力,努力实现核心技术及产品国产化,促进中国半导体产业链自主可控化。

表:中国半导体产业相关政策,2013-2020年

资料来源:千际投行,资产信息网,中国政府网

铁锚

铁锚 大桥

大桥 金桥

金桥 京雷

京雷 天泰

天泰 博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 全自动焊接流水线

全自动焊接流水线 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 拓荒 pvdf焊条 pvdf焊条耐老化

拓荒 pvdf焊条 pvdf焊条耐老化 焊接机器人 机器人变位机

焊接机器人 机器人变位机 ZT 焊接滚轮架 ZT 焊接滚轮架 沧州辉腾管道装备

ZT 焊接滚轮架 ZT 焊接滚轮架 沧州辉腾管道装备 柴油发电电焊机 柴油发电电焊一体机 熊古 柴油半自动电焊机

柴油发电电焊机 柴油发电电焊一体机 熊古 柴油半自动电焊机 郑州越达-大通孔变位机 管法兰自动焊接专机 ZHB型焊接变位机

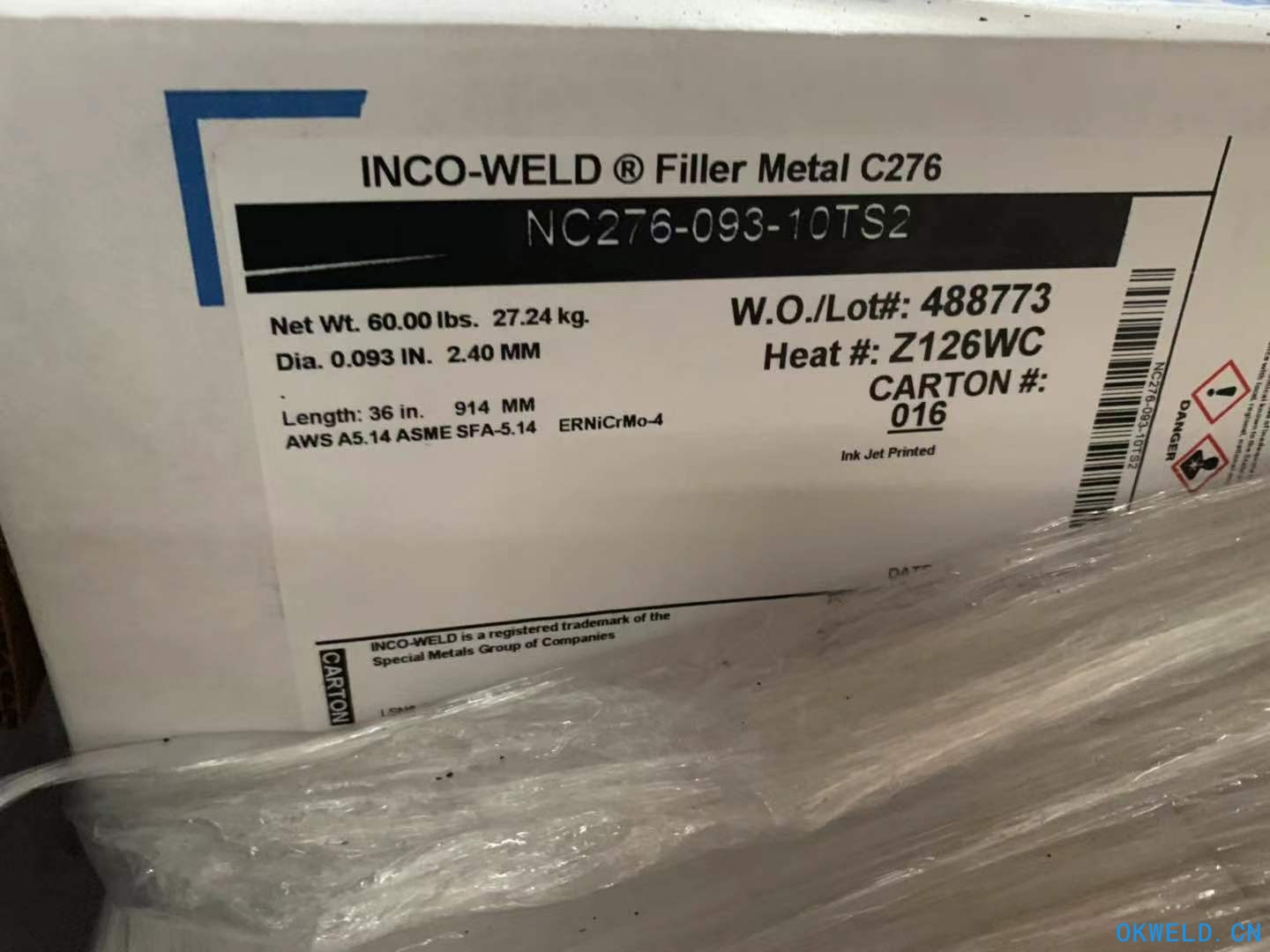

郑州越达-大通孔变位机 管法兰自动焊接专机 ZHB型焊接变位机 美国SMC INCO-WELD C-276 焊丝

美国SMC INCO-WELD C-276 焊丝 单臂旋臂送丝机架湖南株洲二保焊机空间臂气保焊机操作机株洲正和品牌2节臂3节臂全国浙江宁波福建福州上海山东陕西西安湖北十堰

单臂旋臂送丝机架湖南株洲二保焊机空间臂气保焊机操作机株洲正和品牌2节臂3节臂全国浙江宁波福建福州上海山东陕西西安湖北十堰 供应辽宁辉腾ZHB-01焊接变位机 自动焊接变位机价格优惠

供应辽宁辉腾ZHB-01焊接变位机 自动焊接变位机价格优惠