编辑 | 王博

2月9日晚,禾赛在万众瞩目下登陆纳斯达克,发行价19美元每股,首日涨超11%,市值超过Luminar,登顶全球市值最高的激光雷达公司。

随后两个交易日,其股价均有不同程度的涨幅,市值一度超过28亿美元,逼近200亿人民币。

这是禾赛第二次冲击IPO,上一次是2021年年初冲击科创板,但递交材料没多久禾赛便主动终止了IPO流程,彼时估值为200亿人民币。此番登陆纳斯达克,募集资金1.9亿美元,估值不到200亿人民币。两年间其市值并没有增加,让人颇感意外,可见此轮IPO禾赛还是承受了不少压力。

虽然上市之路不是那么一帆风顺,但是禾赛此次成功IPO,成为中国激光雷达第一股,具有很强的标杆效应,也给整个激光雷达行业注入了一剂强心针。

而且截止发稿,股价还没有破发,资本市场对禾赛追捧可见一斑。

自2020年9月Velodyne上市以来,共有8家车载激光雷达公司登陆纳斯达克,但所有这些公司均是通过借壳(SPAC)方式,禾赛应该是第一家采用传统IPO模式的激光雷达公司,光这一点就与众不同,侧面凸显了禾赛的综合实力。

另外,之前上市的8家公司中,股价均“一泻千里”,有的甚至跌去了90%的市值,其中Quanergy已退市,Velodyne与Ouster抱团取暖刚刚完成合并,AEye的股价已经低于1美元,濒临退市。

总结而言,激光雷达公司顶着高科技的光环上市并不是什么新鲜事,但禾赛作为中国激光雷达第一股却有着格外的意义,既没有走SPAC模式,初期也没有破发,且市值远超大部分友商。

拆解禾赛LiDAR业务:明星产品AT128年出货6.2万颗

禾赛招股书中披露了2019 - 2022年四年间的LiDAR销售数据,LiDAR产品分为机械式LiDAR和车载前装LiDAR。

其中机械式LiDAR包括Pandar系列、XT系列、QT系列,而车载前装LiDAR,包括AT128和FT120(尚未量产)。

在2022年之前,禾赛对外销售的LiDAR产品均为机械式,2019 - 2021年三年的销量分别为2900颗、4200颗和14000颗;2021年销售量有较大的增幅,同比增加了近1万颗。

来到2022年后,AT128作为明星产品支撑了绝大部分销量,全年AT128共发货62000颗,官方披露AT128是从2022年6月正式开始交付,仅Q3就交付了19000颗,Q4则交付了43000颗。

2022年的机械式LiDAR的交付量也不少,全年共交付机械式LiDAR 18400颗,其中Q1-Q3交付13400颗,Q4交付5000颗,从全年来看相比2022年还多交付了4400颗,说明禾赛在机械式和半固态两大产品线市场均有发力。

纵观禾赛LiDAR发货量,在高线数激光雷达行业应该是一骑绝尘,尤其是在2022年。

凭借AT128超过6万颗的发货量,自成立以来宣称发货超过10万颗,成为高线数LiDAR行业第一(16线以上,不考虑Valeo Scala系列),具有里程碑意义。

除了速腾聚创在机械式LiDAR领域能与禾赛勉强对垒以外,其他家在非前装高线数LiDAR赛道均难以望其项背。

值得注意的是,图达通车载前装高线数LiDAR Falcon凭借蔚来的标配搭载,也创下了2022年全年4.9万颗的发货量,可以与禾赛AT128掰掰手腕,不过图达通在非前装领域产品线定位有缺失,导致总营收和毛利率远不及禾赛。

另外,需要强调的是禾赛机械式LiDAR依靠高端性能表现反向杀入了美国腹地,相当比例是卖给了美国硅谷的自动驾驶公司。

正是基于上述傲人的销量,禾赛在2019-2022.9期间分别取得了RMB 3.48亿、RMB 4.16亿、RMB 7.21亿和RMB 7.93亿的总营收,来自激光雷达硬件产品的营收占比超过90%(2020年除外,占比83.3%),从销售收入上已经大幅拉开与同行(不含Valeo)的差距。

拆解禾赛AT128售价与成本:单颗售价不超过3200元

AT128是禾赛产品矩阵中的核心支撑,也是投资人最为看中的一款明星产品。可惜招股书中对AT128售价及成本始终遮遮掩掩,只给出了季度销量和交付客户,但是我们依然可以通过比较官方披露的数据来详细分析AT128的财务数据,从而对ADAS LiDAR市场逻辑有更清醒的认识。

2022年全年禾赛共交付了近62000颗AT128,这些交付均集中在下半年,而基于招股书披露的交付量数据,可以推算出Q4 AT128交付量为43000颗,那么Q3的AT128交付量则为19000颗,这也是1至9月AT128总的交付量。

另外,同期(2022年1至9月)机械式LiDAR的销量为13400颗,同期(2022年1至9月)禾赛总营收为$111.546 M。

在计算AT128产品财务数据前,需要先知晓禾赛机械式LiDAR在2022年1至9月的平均单价。

结合禾赛披露的2021年1至9月及全年对应的平均单价分别为$8000和$7700,考虑到产品年降,合理假设2022年1至9月机械式LiDAR平均单价为到$7000。

然后进行一些简单的财务计算(招股书汇率为7.11):

2022年1至9月机械式LiDAR总营收=2022年1至9月机械式LiDAR总销量 *2022年1至9月机械式LiDAR平均单价=$92.46M ?

2022年1至9月AT128总营收=2022年1至9月LiDAR总营收-2022年1-9月机械式LiDAR总营收=$8.344M ?

AT128销售单价=2022年1至9月AT128总营收/2022年1至9月AT128总销量=$8.344M/19000=$440=RMB 3128

意味着禾赛以不到3200元/颗的价格将AT128卖给客户,比如目前出货量最大的理想,与市场传闻的售价接近。(需要注意:AT128的单价和成本计算是基于合理假定,如果假定的数据本身有误,也会影响计算结果)。

接下来我们基于禾赛官方披露的数据估算一下AT128的成本,计算的核心逻辑就是招股书中所给出的2022年1至9月毛利率。

这里同样需要做一些假定:

2022年1至9月机械式LiDAR毛利率与2021年保持一致为53%

2022年1至9月初LiDAR外的其他收入毛利为70%

2022年1至9月AT128毛利= 2022年1至9月总毛利-2022年1至9月机械式LiDAR毛利-2022年1至9月其他收入毛利=$-5.68M

AT128毛利率=2022年1至9月AT128毛利/2022年1至9月AT128总营收=-68%

AT128成本=AT128售价*(1-毛利率)=$739=RMB 5255

综上,禾赛AT128目前仍以大幅低于成本价的售价卖给主机厂,其中成本价为5255元,毛利率为-68%,意味着每卖一台账面上亏损至少2000多元,还不考虑工厂产线建设费用及日益增长的研发投入。

这也符合当前市场行情,激光雷达的车载前装业务普遍是亏损的,行业的激烈内卷让甲方主机厂占据了绝对强势地位,开发费自然也是免谈或象征性的收取,远远覆盖不了当前的产品销售亏损。

当然激光雷达供应商这么做的背后逻辑,是希望借助快速上量占领市场,加速产品迭代,后期靠量产解决成本问题,禾赛自然也不例外。

禾赛的生意经:机械式、半固态、纯固态并重

招股书中禾赛反复强调目标市场包含三大块,分别是ADAS、Autonomous Mobility以及Robotics,翻译一下便是车载前装、L4自动驾驶以及泛机器人领域。

对应到其产品家族,AT128主攻车载前装市场,机械式LiDAR(包括Pandar、XT、QT系列)主攻后两个市场。另外,纯固态FT120得益于其小盲区、大FoV、潜在低成本和车规优势,适用于这三大目标市场。

和其他LiDAR公司不同的是,禾赛将纯固态、半固态以及机械式LiDAR三大技术平台并重,齐头并进。

设定这样的战略方向好处是显然的,不仅能扩大目标市场空间,同时有利于打造出对资本市场有诱惑力的财报数据。

随着高阶智驾渗透率的提升,车载前装(ADAS)市场空间潜力巨大,但短期ADAS LiDAR成本高企,虽然已从以前动辄十几万降到了万元以内,但短期内仍无法达到车企预期,这也解释了为什么AT128还处在负毛利状态,而且发货量虽然达到了月度万颗,但受限于单价,总营收还不高。

而机械式LiDAR一直是禾赛近年来营收的主体,即使在2022年AT128交付量如此大的情况下,前三个季度机械式LiDAR的营收占比仍超过了90%,且贡献了绝大部分毛利。如果没有机械式LiDAR的销售,那么整个财报数据会非常难看。

这里就不得不提一下禾赛招股书统计口径的微妙之处了,禾赛将财报(总营收、利润、毛利率)的统计口径截止时间设置为2022年9月,而将LiDAR销量统计口径有意拉宽到2022年12月。两个统计口径的差异表明了禾赛在努力平衡两大市场的财务数据对合并后财报的影响。

一边是高毛利高单价高营收的机械式LiDAR市场,但销量和增长空间均有限,禾赛对此非常清醒,另一边是负毛利低单价低营收的ADAS LiDAR市场,但全年销量已达到一定规模,且增长空间潜力巨大。如何处理这其中的平衡,很有艺术性,禾赛选择了2022年9月作为财报截止时间,将财务数据亮点最大化,一方面降低因AT128批量发货对毛利率的冲击,另一方面可以合并Q3 AT128发货量,将总发货量抬升。同时对外不断地强化宣传2022年全年的8万颗发货量。

假设禾赛将年报统计口径选择为2022年年底,毛利率数字将在现有44%大幅降到 25%左右,只有2021年的一半,从投资人的角度禾赛所描绘的商业前景会因此打折,而且此番IPO也会蒙上阴影,甚至带来变数,这是禾赛所不能承受的。当然禾赛在规则内进行这样的微妙处理完全是合规的,只是会更考验投资人的眼光。

禾赛作为中国激光雷达第一股,目前已经成为市值最高的行业公司,从资本市场的角度暂时领先国内最大的竞争对手速腾聚创,后者原先传言去港股上市,但至今仍未有下文。

禾赛上市对整个车载前装LiDAR行业也是巨大的信心提振,尤其是伴随去年下半年整个行业的快速上量,让市场看到了激光雷达从高端3D传感器逐步随着乘用车智驾普及走进千家万户,给普通消费者带来安全和效率的价值提升。而且,AT128在尝试新器件和新架构方面依然走在行业前列,很好地化解了新技术量产风险与车载传感器可靠性要求的巨大矛盾。

但是禾赛的隐忧仍未解除:

一是对单一客户理想的依赖过重,亟需拓展第二个“理想”客户;

二是随着后续2022去年财报的发布,毛利率的下降是不可避免的,如何向资本市场继续讲述高端又挣钱的story是对管理团队的考验;

三是AT128的降本迫在眉睫,尽快追上售价和年降要求,禾赛重点布局的从TX/RX再到SOC的ASIC自研战略便是这背后的终极解决方案。

但越到底层器件,其对研发投入的要求就越高,车规可靠性风险也会骤升,而且定制化自研芯片的边际成本效应仍存在一定变数,具体如何演进让我们拭目以待。

原文标题 : HiEV洞察 | 卖一台亏半台,激光雷达第一股禾赛隐忧仍在

铁锚

铁锚 大桥

大桥 金桥

金桥 京雷

京雷 天泰

天泰 博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 全自动焊接流水线

全自动焊接流水线 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 松下 旗下LAPRISS机器人激光焊接系统

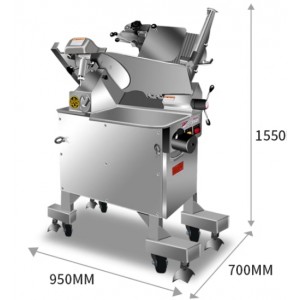

松下 旗下LAPRISS机器人激光焊接系统 南常切片机 台式切片机 HB-2

南常切片机 台式切片机 HB-2 创力 CANLEE 大幅面龙门式激光切割机

创力 CANLEE 大幅面龙门式激光切割机 弧焊接机器人,机器人焊接,集成机器人焊接,自动焊接机器人

弧焊接机器人,机器人焊接,集成机器人焊接,自动焊接机器人 博塔重工供应通用型、重型双扇齿、双立柱变位机

博塔重工供应通用型、重型双扇齿、双立柱变位机 CuSn8P锡青铜焊丝耐磨性能好焊缝成型良好

CuSn8P锡青铜焊丝耐磨性能好焊缝成型良好 江西电焊机200a家用报价

江西电焊机200a家用报价 批发供应A302不锈钢焊条 E309-16焊条 白钢焊条

批发供应A302不锈钢焊条 E309-16焊条 白钢焊条 供应佳贝瑞阻燃PP焊条 深灰色阻燃焊条

供应佳贝瑞阻燃PP焊条 深灰色阻燃焊条